안녕하세요. 케이스멘토입니다.

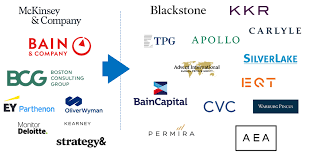

이번 글은 컨설팅펌에서 많은 사람들이 생각하는 엑싯옵션인 “사모펀드”에 대한 글입니다. 컨설팅 재직 후 사모펀드로 이직한 현직 운용역 분께서 글을 작성해 주셨습니다.

사모펀드는 무엇을 하는 곳인가?

1. PE는 무엇을 하는 곳이길래?

명절 때만 되면 PE 운용역에게 연례행사처럼 반복되는 일이 있다. 바로 친척 어르신들의 잔소리를 듣는 일이다.

가령 좋은 대학 나와서 똑똑하단 놈이 왜 이름도 못 들어본 회사에 들어갔냐는 잔소리다.

증권사 애널리스트의 경우 최근 매스컴 등에 종종 노출된 덕에 이제는 직업 인지도가 제법 올라갔지만, PE에 다닌다고 하면 그것이 뭐하는 곳인지 모르는 경우가 많다. 이전에는 소개팅 자리에 나가거나 명절 초반부에 늘상 PE가 무엇을 하는 곳인지 설명하곤 했는데, 이제는 편하게 증권사 비슷한 곳 다닌다고 한다.

그래, 우리 손주 어떤 회사 다닌다고 했지?

다만 이 글에서는 보다 구체적으로 설명하고자 한다.

PE는 쉽게 이야기해

1) 기업을 인수하고,

2)기업 가치를 극대화하며,

3)성공적으로 엑싯하는 3단계를 주 업으로 한다.

우리가 자주 다니는 공차나 투썸 플레이스 같은 경우도 모두 PE가 인수했다가 성공적으로 엑싯한 케이스다.

이를테면 이런 식이다.

창업주가 자식한테 승계를 하는 과정에서 세금이 너무 많이 들어 현금이 필요하거나, 더이상 자신의 힘만으로 기업을 성장시킬 길이 안 보이는 등 제각각의 이유로 지분 매각을 결정한다. 그러면 그들은 매각 중개인(매각 주관사)를 고용한다.

매각 중개인이 가장 먼저 하는 일은 살만한 곳들을 도는 일이다. 대기업도 돌아 다니고, 딜 규모에 걸맞는 PE도 방문해 하드카피로 된 Teaser(간단 기업소개 자료)를 제공한다.

이렇게 인바운드로 딜이 들어오면 PE에서는 딜을 검토하기 시작한다.

물론 애널리스트, 어쏘 급에서 좋은 산업/기업을 스크리닝해서 VP, MD파트너드를 거쳐 대표가 직접 해당 기업 회장에 컨택하는 경우도 있다. 그런데 이는 정말 드문 일이고, 오히려 대표의 마당발적 기질로 딜소싱이 되는 경우가 더 많다.

애널리스트가 초기 밸류에이션 모델을 만들면 어쏘, VP 급에서 이를 검토해 파트너의 승인을 받고, 최종적으로는 IC(Investment Committee)라는 투자심의회의의 의사결정을 통해 인수가 결정된다.

사모펀드의 A to Z, 모델링

인수를 하기까지 엄청난 노력이 필요한데, 인수를 한다고 능사가 아니다. 기업가치를 끌어 올려야 하기 때문이다. 이를테면 락앤락을 인수했다고 하면 도시락통 가격을 올릴지 말지, 커피체인을 인수했다고 하면 점장을 바리스타로 앉힐지, 전문매니저를 앉힐지 등에 대한 의사결정도 해야 하고 ,만약 실적이 부진하기라도 한 경우 돈을 대준 LP들에게 해명, 앞으로는 어떻게 실적을 끌어 올려야 할지 반성문 가까운 것을 쓰기도 한다.

어찌저찌 해서 기업가치를 잘 끌어 올려 매각을 성공시키면 성과급을 받는 구조이다.

(이 어찌저찌라는 단어에는 많은 고충이 들어 있다.)